こんにちは、GOEMONです。

今回はGunosyの2022年5月期通期の決算を見ていきます。

決算概要

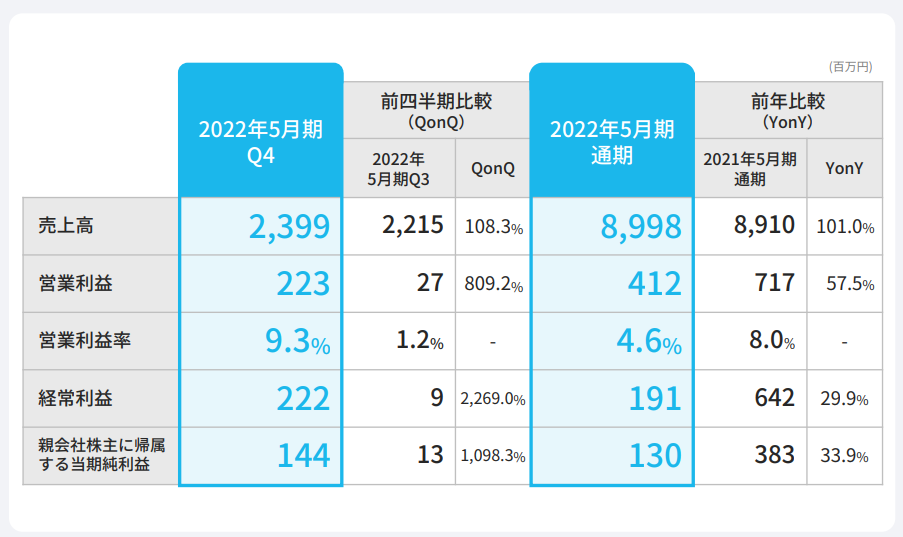

売上高:90億円

営業利益:4.1億円

経常利益:1.9億円

となりました。

Q1の決算分析記事(https://goemon-biz.com/gunosy-202205q1-report/)で

売上高 80~100億円

営業利益 0~ △5億円

経常利益 未知数

と予想していましたが、ほぼほぼ予想通りの結果となりました。Q4で広告費を抑制するのではないかとも書いていたのですが、予想通り広告費をQ4は削減して営業利益にやや貢献。

売上は前期と変わらずですが、販管費が増えたため営業利益が減少しています。前期より広告費が6億円ほどと人件費が増えていますね。

今期はトータルで13.6億円の広告宣伝費を費やし、来期は7.2億円まで絞る予定とのこと。

広告費をこれだけかけても売り上げが前期と変わらない点は少し心配です。

また、決算短信を見てみると営業キャッシュフローがマイナスになっている点も気がかりです。

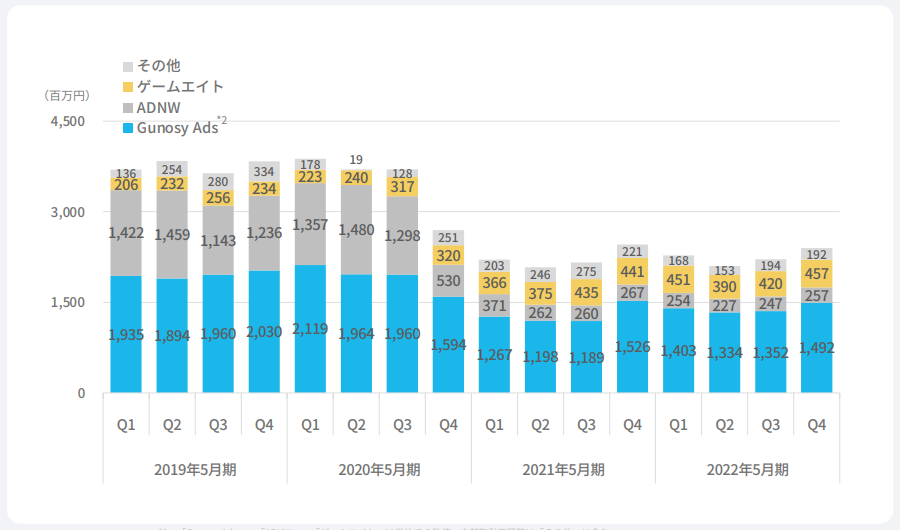

売上高の構成比を見てみると、Gunosy Adsが盛り返しつつ、ゲームエイトも健闘しています。アドネットワークはガイドライン刷新から激減しましたが、下げ止まって横ばいが続いている状況です。

広告を打ちながら、ユーザーの収益性を改善して現状維持は最低限のボトムラインとして保っているといったところでしょうか。

メディア事業について

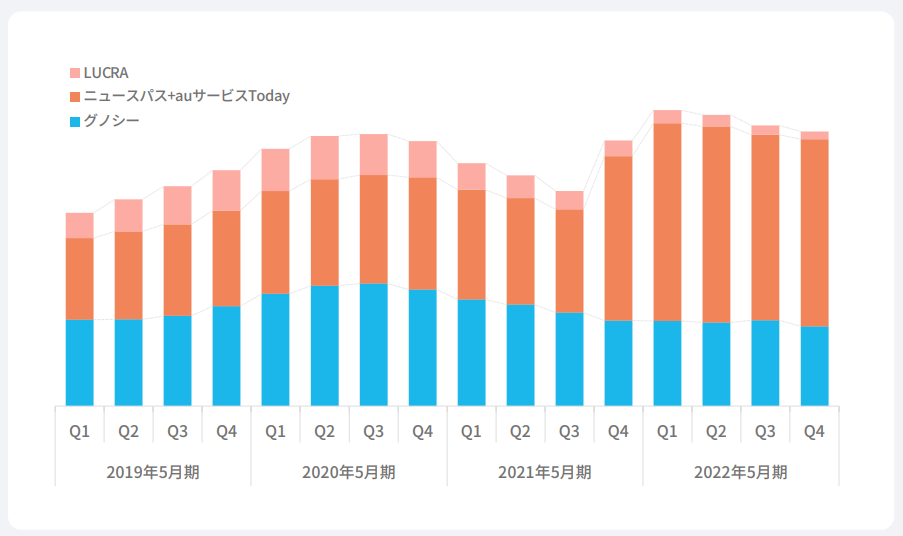

提供中のサービス別MAUはグノシーが微減、ニュースパス+auサービスToday(KDDI連携)が前期からは増加したものの四半期毎には成長止まり、LUCRAは終了間近といった具合です。

トータルのMAU自体は悪く無さそうに見えますが、広告宣伝費13.6億円がかかっているのでキレイな右肩上がりが理想と言えば理想です。

やはりグノシーの経年劣化が厳しそうですね。

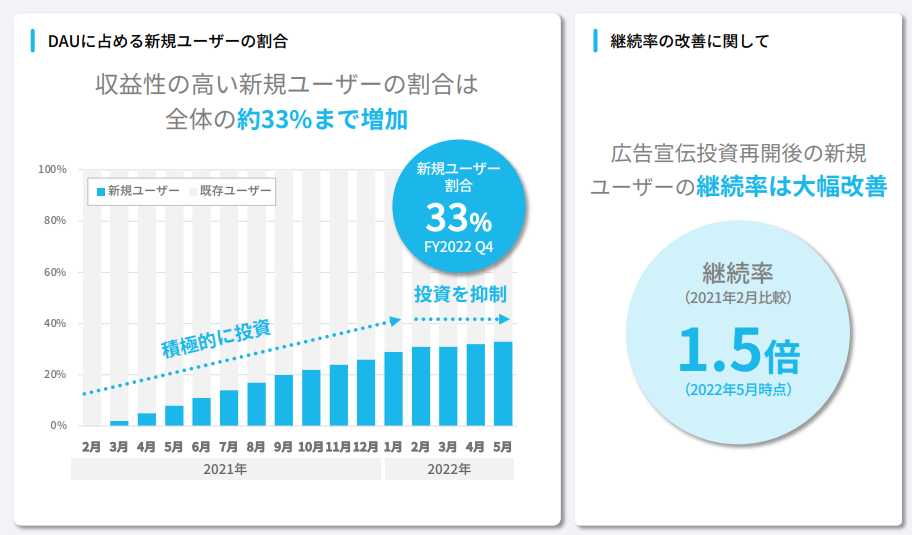

前期から取り組んできたグノシー内のアルゴリズム変更後に入ってきた新規ユーザー割合は33%まで増加。

Q1の決算時には今期終了までに50%を目指すとしていましたが、前回無理だろうと拙者が書いた通り33%ほどで落ち着いています。直近4カ月が横ばいから微増していますが、この間に既存ユーザーが単純に減少していることを考慮すると、新規ユーザーの絶対数はそれほど伸びていないかもしれません。

拙者の以前の予想ではこの新規ユーザーの継続率と収益性が広告宣伝費を使ってもペイできるという想定で良さそうだと書いていたのですが、ちょっと怪しみが増しています。

広告のガイドラインを刷新した後の収益性がやはりイマイチな感じがして、想定よりも広告費の回収が上手くいっていない印象です。

来期に広告費を7.2億円まで絞り、新規ユーザーが増加し続けて定着もするのであれば良いのですが今のところ損益分岐点とトントンな印象です。

投資事業や新規事業について

メディア事業はしばらくの間、コストを抑制しながら少しの利益を確保し続けるような状態になってしまいそうなので気になるのは投資関連と新規事業。

その2つの中でも投資事業は予算をかけているので注視しておく必要がありそうです。

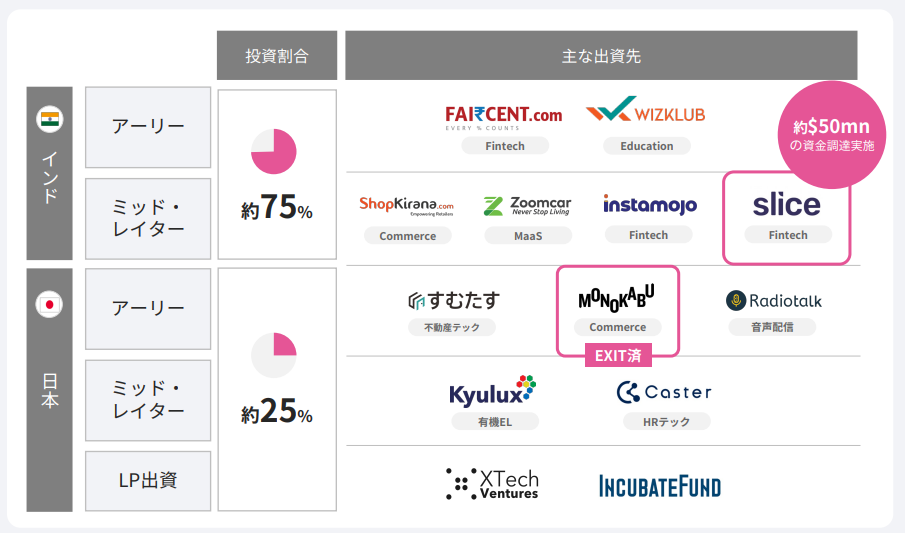

主にインド国内の企業へ終始していて、決算短信を見ると今期は約29億円を投資有価証券の取得に費やしています。

そのうち28億円がインド、1.1億円が日本の企業への出資になっています。

投資先の推定評価額はインドが247億円と前期から大幅に増額していますが、これはSliceが直近で5,000万ドルの資金調達ラウンドでバリュエーションを増額させたことによるものが大きいでしょう。

この会社の17.7%をGunosyは保有しています。

ただし、今期このラウンドへの参加を含め29億円の投資有価証券取得と定期預金15億円の預け入れをして、現金期末残高が49.5億円と前期の90億円から半減しましたので、次の大型ラウンドへの出資がどれだけ出せるのかは気になります。Slice全振りってのも上場企業としては怖いですからね。

総括と今後について

子会社のゲームエイトなどの詳細に付いては割愛しましたが、全体として既存のメディア事業はやや厳しい。新規事業も先行きがかなり不透明かつ今のところ可能性は感じない。しかし、投資事業に可能性を感じるといった具合です。

個人的な予想としては今後、メディア事業は限界まで利益が出るまで続けながら、新規事業にも取り組むものの、一度Sliceやその他大きなイグジットがあれば投資事業をメインに据えることもあるんじゃないかとも思っています。

投資事業をメインにしつつ、サービス開発は継続して当たればサービスも利益出していけるようにする、というのがなんとなくな予想です。

カムバックされた木村氏であれば、その方が効率よく会社を大きくできそうなイメージがあります。

現時点では株価805円、時価総額195億円、PER(予想)35.2倍、PBR(予想)1.63倍と本業からするとまだまだお買い得ではないかなという印象なのですが、投資事業を見ると期待できそうな気もします。

現時点で市場に出ていない未上場株とはいえ、評価額がSliceだけでも200億円程度付いていますからイグジットすればその持分だけでGunosyの時価総額を越える可能性もあります。

どれくらい先になるかはわかりませんが、株価800円未満であれば少し保有しておいても良い気がしている今日この頃なのでした。

ではまた!

※投資は自己責任で!