こんにちは、GOEMON(@goemon_tokyo)です。

今回はアミューズメント関連銘柄を分析していたついでに、以前はアドアーズを運営していたKeyHolderを掘り下げていきます。

なお、この記事は5月12日の2023年12月期Q1の決算発表前に書いたため、最新の四半期分が反映されていない点、ご了承ください。

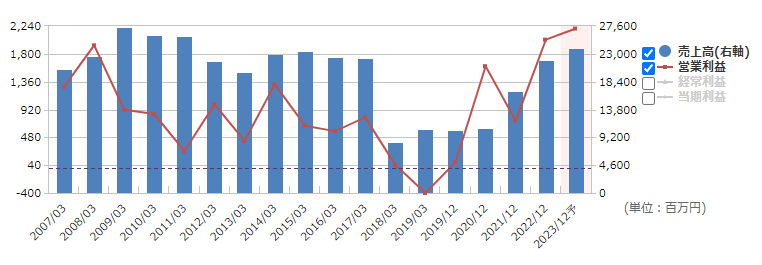

2017年に商号を変更した旧アドアーズ社、現KeyHolderは、2018年にアミューズメント施設の運営から撤退し、その結果、売上規模が激減しました。しかし、その後、同社は多方面にわたる戦略的な動きを見せ、業績を立て直しています。

KeyHolderはアミューズメント事業撤退後、芸能プロダクション事業と番組制作を中心に事業を展開。オルファスの完全子会社化、SKE48の譲受、ケイブとの資本業務提携、角川春樹事務所との合弁会社設立、不動産事業のキーノート譲渡、乃木坂運営の子会社化、第一興商との資本業務提携など、多岐にわたる事業展開を行いました。

一連の事業展開の中でも乃木坂運営の子会社化後、通期に渡り乃木坂の業績が反映され始めた2021年12月期の売上は前年同期比+56%と大きく増加。利益は減少しましたが、黒字は維持されています。その後、2022年12月期も売上高は前年比+31.4%と好調で、純利益は4倍に成長。2023年12月期には、売上と営利の8.8%の成長が見込まれています。

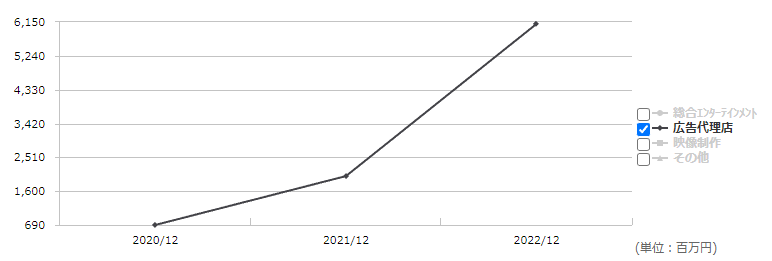

しかし、事業セグメントごとに見ると、広告代理店セグメントの利益率の低さが課題となっています。同社が吸収分割した広告代理店、フォースリーの貢献もあり、同セグメントは 過去2年間で約9倍の売上増を達成しましたが、前期の利益率は0.49%とほぼ利益が出ていない状況です。さらに、デジタル広告を除く広告代理店事業は売上が半減し、赤字となっています。

広告代理店セグメントのみで売上が前期比で40億円増えているにも関わらず、営業利益が1.7億円減っている点は気がかかりです。

一方、主力の総合エンターテインメントセグメントは利益率20%をキープし、稼ぎ頭となっていますが、成長速度は減速傾向にあります。映像制作セグメントは売上構成費が最も小さいものの、過去3期で15%以上の成長率をキープし、安定した成長が期待できます。

総じて、KeyHolderは地道な成長を遂げていると言えます。しかし、広告代理店セグメントの低い利益率と赤字が続く問題は、売上が伸びても楽観視できない要因となりそうです。特に、デジタル広告を除く広告代理店事業の売上が半減し赤字となっている点は、人件費の過大さを示唆している可能性があります。

映像制作と総合エンターテインメントの成長を継続する一方で、広告代理店セグメントにおける利益向上の取り組みが必要となるでしょう。具体的には、人件費の削減や広告ビジネスの収益性向上など、経営効率化に向けた戦略が求められます。

結論として、KeyHolderは、ビジネスモデルの転換により復活の道を歩んできましたが、広告代理店事業の収益性向上が今後の大きな課題であると言えます。その解決策次第で、今後の成長性に影響が出る可能性があります。

それではまた!

※追記:5月14日、記事公開後

5月12日に公開された2023年12月期Q1の最新決算を確認した所、問題の広告代理店事業は

・売上高:24.5億円

・セグメント利益:6,800万円

→セグメント利益率:2.8%

となっておりました。

記事書いた後に早速ではありますが、このセグメントの利益率が改善されるのであれば総合エンタメ事業のタレント人気が急激に落ち込まない限り、しばらくは成長が見込めるかと思っています。

アミューズメント銘柄 記事一覧

・[銘柄分析] イオンファンタジー 4343

・[銘柄分析] ラウンドワン 4680

・[銘柄分析] KeyHolder(旧アドアーズ) 4712, 広告代理店事業の収益性が課題