こんにちは、GOEMON(@goemon_tokyo)です。

Wall Street Jounalにこんな記事が掲載されていました。

この記事に掲載されていたデータが気になり、過去のデータなど調べた結果、米国株は中長期的にはやはり上昇するという結論に至りましたので、興味のある方はご一読ください。

年初から、米利上げ停止を楽観視し、ソフトランディング が可能だと信じた投資家たちによって米国株式市場は上昇していました。

しかし労働市場が底堅く、賃金上昇圧力は続き、コアインフレ率は思うように下がらない状況の中、SVB破綻から一連の銀行セクターの不安が広がりました。

それでも S&P500種株価指数 は年初来 8%ほど上昇しており、今年後半の利下げへの期待も伺えます。

このような状況下で昨年の急速な利上げと銀行セクターの不安をエサに着々とMMFは運用資産高を増やしてきました。

MMF(マネー・マーケット・ファンド)は投資信託の一種で、主に格付けの高い公社債を中心とした短期金融商品に投資する金融商品で元本割れのリスクが低く、株式への投資もしないため、株式市場が不安定だったり、弱気な時に資金が流入しやすい商品です。

また、高金利時には利回りの高い短期金融商品への投資が増えますから、利回りも上昇する傾向があります。少額から始められ、売買手数料が無料(なことが多い)といった手軽さもあり、今人気が高まっています。

なお、日本では馴染みがありませんが、米国では預金の代替のような感覚でMMFが利用されているという紹介も散見されます。

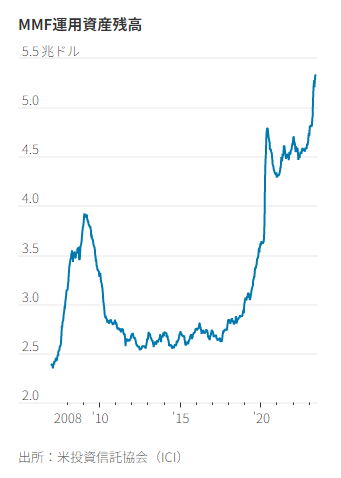

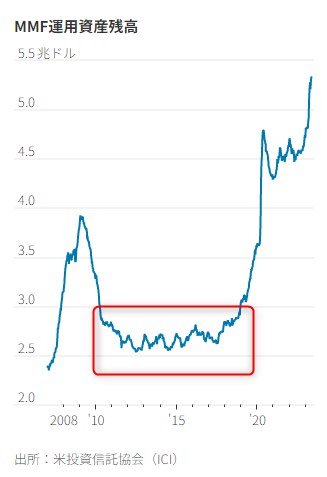

そんなMMFへの最近の資金流入は、コロナ禍初期にまずは急増、さらに急速な利上げと共にもう一段増え、現在過去最高の運用資産残高を記録するほどになっています。

その一方で株式市場からは資金が引き上げられています。

S&P GMIの調査によると、過去12ヶ月間で機関投資家は約45兆円、個人投資家は約3.8兆円を株式市場から他のアセットへ変えています。

引き上げられた資金は現金として預金されているものもあれば、債券に流れたり、不動産やアート、ゴールドといったものへ流入したかもしれませんが、MMFの資産残高グラフを見てわかる通り、かなりの量がMMFへ流れています。

株式市場が美味しくないと思って資金を引き上げたのですから、株式以外への投資で一定の利回りが期待できるMMFに高金利時に預けるというのは正攻法と言えるでしょう。

では、この資金は今後どうなるのでしょうか?

容易に想像が付くかもしれませんが、株式市場に多く流れていくでしょう。

その理由をデータと共に見ていきます。

コロナ禍初期から含めたこの3年半で株式市場からMMFへ流れた資金の正確な量はわかりませんが、それでもMMFへ流れた資金の多くは該当すると思われます。

なぜかと言えば、MMFの運用資産残高推移と株価指数の下落タイミングが一致しているからです(後述)。

利上げ停止後、利下げのタイミングはいつになるか不明な点、今後リセッション入するのか、リセッション入後の不景気はどれほどの大きさなのかは計り兼ねますが、それでもひとつ高確率で言えることは、現時点と数年後に比較した際には米国株は上昇しているということです。

株価は需要と共有で決まります。MMFにたんまりとある資金の20~30%程度でも株式市場に流入したら、どうなるでしょうか?

当然ながら需要が高まりますので、総合的には株価が上昇するハズです。

実際の過去のデータも見てみましょう。

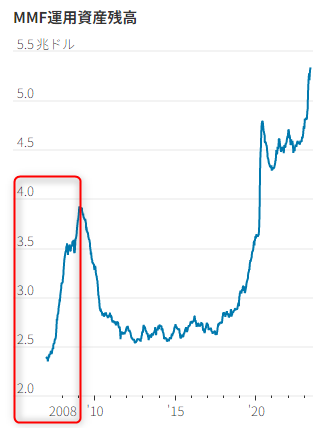

コロナ禍前にMMFの運用資産残高が最高を記録したのは2009年前半です。

2007年から急激に資金流入が高まり、2009年前半にピークへ達した後、資金流出に転じてそこからコロナ禍前までは10年近く横ばいでした。

ここで、ピークに達した2009年近辺に何が起こったかおさらいしておきますと、2007年9月からサブプライム住宅ローン危機から始まるリーマンショックと、それに続く金融危機でした。

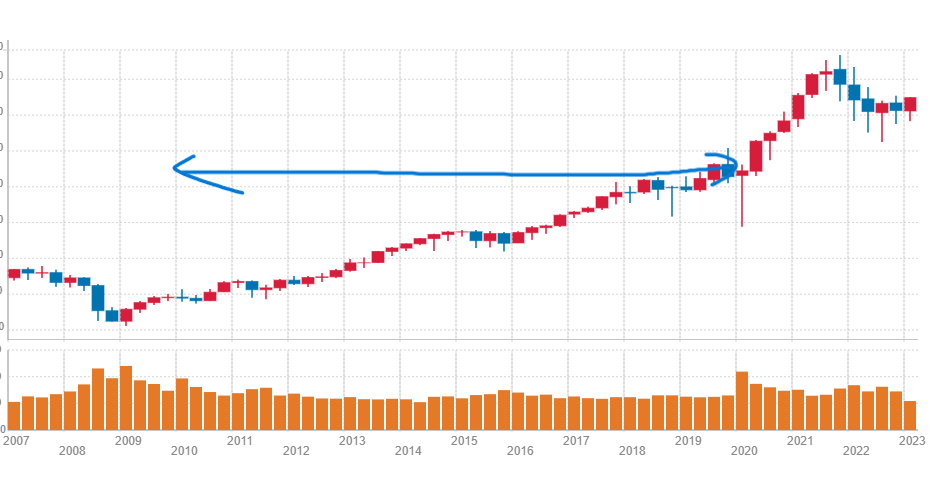

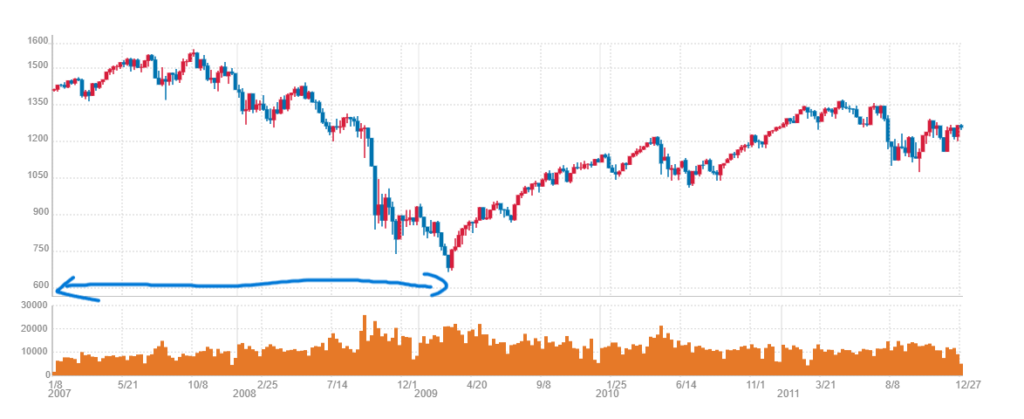

当然株式市場は低迷し、S&P500種株価指数は同期間で下記のグラフの通り下落しました。

株式市場への不安からMMFへ資金が移動し、株式への需要が低くなりましたので株価は下落しました。

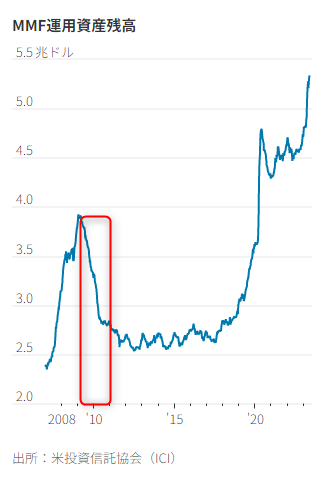

そして、金融危機が落ち着くと、株式市場が割安で高リターンが期待できると思う投資家が増えてくるため、今度はMMFの運用資産残高が急減少していきます。

MMFから流出した資金が株式市場へ流れている証拠に、この期間のS&P 500種株価指数は上昇しています。

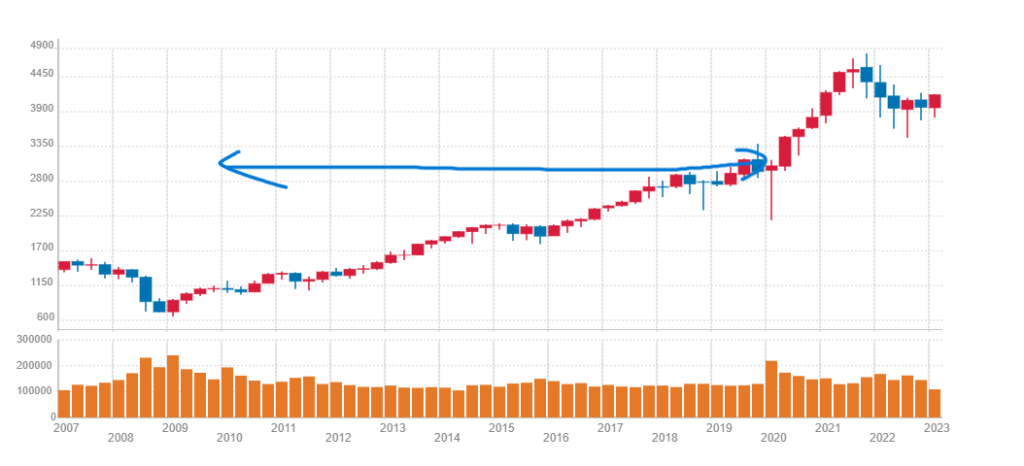

その後、コロナ禍前までの10年間、運用資産残高が横ばいだったMMFを横目に株式市場は低金利下で上昇していきました。

ここまでで、MMFへの資金流入と株式市場には負の相関性が見て取れるかと思います。

そして10年近い低金利の時代を経て、新型コロナ禍が2020年から始まりました。

しかし、コロナ禍初期はMMFへの資金流入と株式上昇という異質な流れが起きました。

株式市場のリスクを嫌った人たちの一定額がMMFへ流入しながらも、現金給付政策で増えたマネーサプライの影響、コロナ特需といった様々な予測不可能な事象がいっぺんに起きたためです。

最終的な結果としてはインフレを招き、急速な利上げ、株価の低迷、MMFへのさらなる資金流入が起きて、今に至るわけですね。紆余曲折がありながらも、利上げ→株価低迷↔MMFへの資金流入がまた起きています。

こうした過去のデータを見た後であれば、前述したMMFにたんまりとある資金が株式市場に流入したら、どうなるでしょうか?という問いに対して、迷うことはあまりないでしょう。

ここからもう一弾と株価が下がってから底を付けるかもしれませんし、しばらくの間横ばいの期間が続くかもしれません。むしろ、リセッション不可避という流れを考慮すれば、一時的には一段と下がる可能性の方が高いと言えるかもしれません。

しかし利上げは停止され、いつかは利下げも始まります。その際には過去最高に達しているこれだけ多くのMMFの運用資産残高が一気に株式市場へ流れてくる可能性が高いでしょう。

そうすれば、米国株は少なくとも現時点より上昇すると言えます。楽観的に見れば、過去最高の株式投資予備資金が待機しているとも見れますから、大幅な上昇もありえるでしょう。

リセッション入りがいつかわからず、底もどこか事前には読めない株式投資ですが、長い目で見れば短期的な投資よりも大まかな流れは予想がしやすいものです。

個人的には米国株は決算情報をチェックする手間やニュースチェック量が増えすぎて疲れてしまうため、あまり投資に前向きではありませんが、今後もこうしたデータを丁寧に把握しながら、投資活動に活かしていこうと思います。

皆さんにも参考になりましたら幸いです。

それではまた!