こんにちは、GOEMON(@goemon_tokyo)です。

8月12日に2022年9月期Q3の決算発表を予定しているバンク・オブ・イノベーション[4393](以下、BOI)について見ていきます。

今年1月から株価が倍以上上がり、来月9月に待望の新作「メメントモリ」のリリースが決定しているBOIですが果たして今後を考えるに買いなのか否かの参考になれば幸いです。(※投資は自己責任)

現状はよくない

直近の2022年9月期Q2の決算発表を見てみると、Q2までの累計で

・売上高:11.5億円

・売上原価:11.3億円

・粗利:0.1億円

・販管費:4億円

・営利:-3.9億円

・経常:-3.9億円

・純利:-2.7億円

となっています。

最後の大型タイトルリリースから本日8月7日で5年が経過していますから、新作が外れたらしょうがない部分はありつつもBSを見るとかなりヤバ味も溢れているように感じます。

・現金及び預金:13.3億円

・短期借入金:3億円

・1年内返済長期借入金:4.3億円

2021年9月期通期の純損失が5.4億円、キャッシュフローは約-8.7億円で借入は上記を含めトータル17億円ちょっとですから、次の新作で大ごけするといよいよな印象は受けます。

自己資本比率はQ2時点で約20%と、受託に振らず大型タイトルをいくつも並行して作るにはかなり気合の入った財務状況です。

そんな背水の陣で開発を続けてきた「メメントモリ」が9月にリリースされ、起死回生となるか?というのがナウになります。

それに伴い、BOIの株は買いなのか買いじゃないのかどっちなんだい!?という結論から申し上げますと拙者は「買いではない」と判断しました。その理由を下記に綴っていきます。

広告費の使い方が怖い

第一に広告費の投下タイミングや売り上げの試算があまりにも怖い点。

「恋庭」というマッチングとゲームを掛け合わせたサービスを2021年4月にリリースし、現在はQ2単体で1.8億円の売上、2022年4月の課金高は8,700万円。四半期ベースでは売上ーPF手数料ー広告費でプラスに転じていて好調なサービスです。

好調にも関わらず、何が懸念されるのかというとリリース直後の2021年9月期Q3、Q4で広告費をいきなり2億円近くぶっこんでいる点。

ある程度の試算やテストはしたのでしょうが、運営をしたことがないカテゴリーのサービスかつあまり良い財務状況ではないシチュエーションであのぶち込み具合は漢気に溢れすぎています。

しかも、現在は月額課金プランが導入されて売り上げが積み上がっていますが、導入されたのは2021年12月です。4月のリリースから12月の月額プラン導入の間に広告費を投下して獲得したユーザーから回収がどれくらい出来たのか。

この辺のマネタイズが整っていない段階でマッチング系サービスに広告費をぶち込む判断を下すのが正直信じられません。

恋庭はそれでも順調に伸びているようですからまだいいですが、もしメメントモリで充分なテストをせず広告費バラまき大作戦を決行して、仮に回収が上手くいかなかったパターンを考えると個人的にはかなり怖いです。

楽観的過ぎる業績イメージ

チラホラと決算説明資料に業績イメージが掲載されているのですが、あまりにも楽観的過ぎるグラフです。

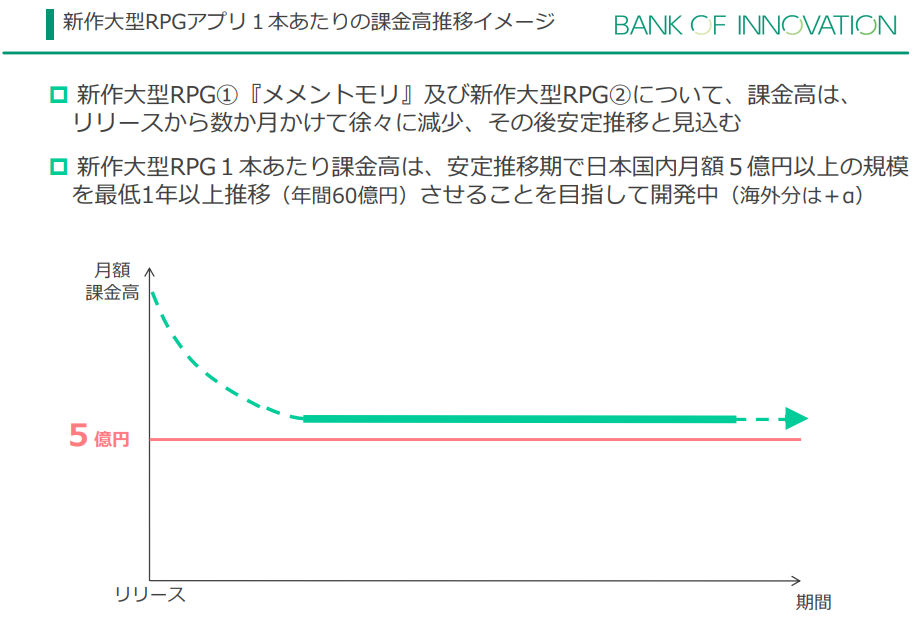

まず新作タイトルの課金高推移イメージですが、「5億円以上の規模を最低1年以上推移」を目指しているとのこと。

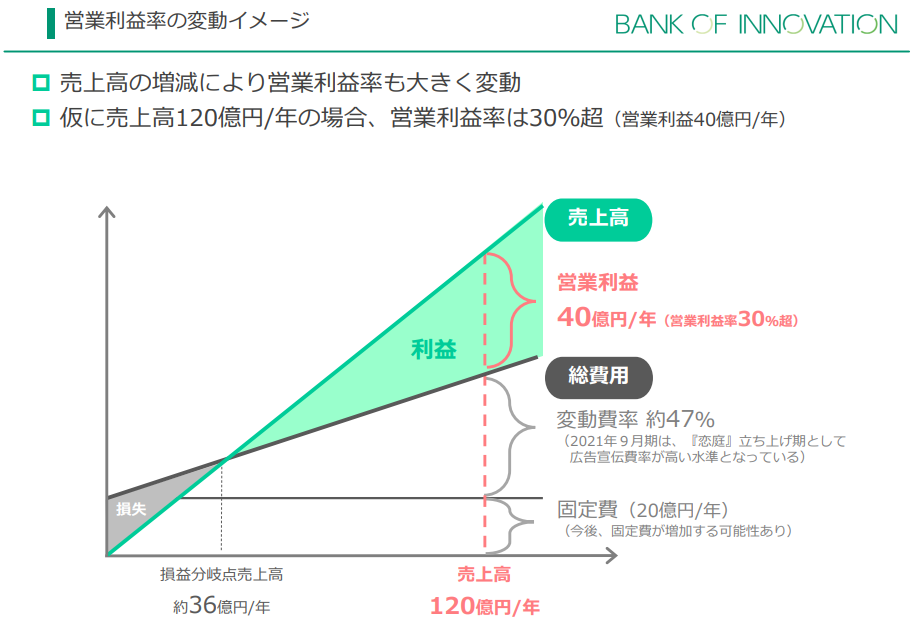

月商10億円、売上高120億円/年を達成すると営業利益率は30%を越えて、営利40億円が出るらしいです。かなり前から決算説明会資料にこのようなグラフが載ってます。

中にはそのぐらい営利率が高く、グラフ通りな業績の会社もありますが、BOIがこれに当てはまるかはとても懐疑的です。

というのも、BOIの公開されている業績の中で一番営利率がよかったのが2019年9月期、

・売上高:43億円

・営利益:5.3億円

・営利率:約12.3%

になります。

2019年9月期は前期にリリースしたミトラスフィアの貢献とクリプトラクトの安定的な貢献、そして広告費を前期より抑えた結果でこれです。

現在開発しているタイトルの開発費、累計16億円を資産計上せず費用処理済ということを考慮してもこのイメージ通りにはいかないでしょう。

広告費率は売上高に対して17%としていますが、怪しいところもありますし、そもそも月10億円を通期通して安定することがあるのかといった問題もあります。

今後の業績予想

これら不安材料と今出ている恋庭や既存タイトルの業績、過去のタイトルリリース時の業績を参考に今後の業績をざっくりと試算してみます。

大まかにメメントモリがリリースされ、初速が落ち着いてからの1年間をイメージしています。

恋庭

売上高:1.4億円 × 12ヵ月 = 16.8億円

PF手数料:16.8億円 × 30% = 5億円

広告費:10億円

恋庭利益:16.8億円 – 5億円 – 10億円 = 1.8億円

既存タイトル

売上:15億円

PF手数料:4.5億円

広告費:4.5億円

既存タイトル利益:6億円

メメントモリ

売上:50億円

PF手数料:15億円

広告費:13億円

メメントモリ利益:22億円

合計

売上高:82億円

上記3つの粗利:30億円

固定費:23億円

営利:7億円

といった具合でしょうか。これはメメントモリが月4.2億円程度の売上を想定しているのと、広告費はミトラスフィアの時を参考にしているので上下するとは思いますが、ザックリとこれぐらいを想定しています。

これらを踏まえ、現在の株価2,978円、時価総額118億円で考えると株価が一時的に5,000円近くの倍になるかもしれませんが、すぐに売られてまた今の水準に戻ってくるのではないかと思われます。

短期~中期で売買されている方は買ってもよいかもしれませんが、中長期で頻繁に売買を繰り返さない拙者には不向きかつ外れた時のリスクが高いため、見送ります。

それではまた!

※投資は自己責任で!

2023年2月17日追記

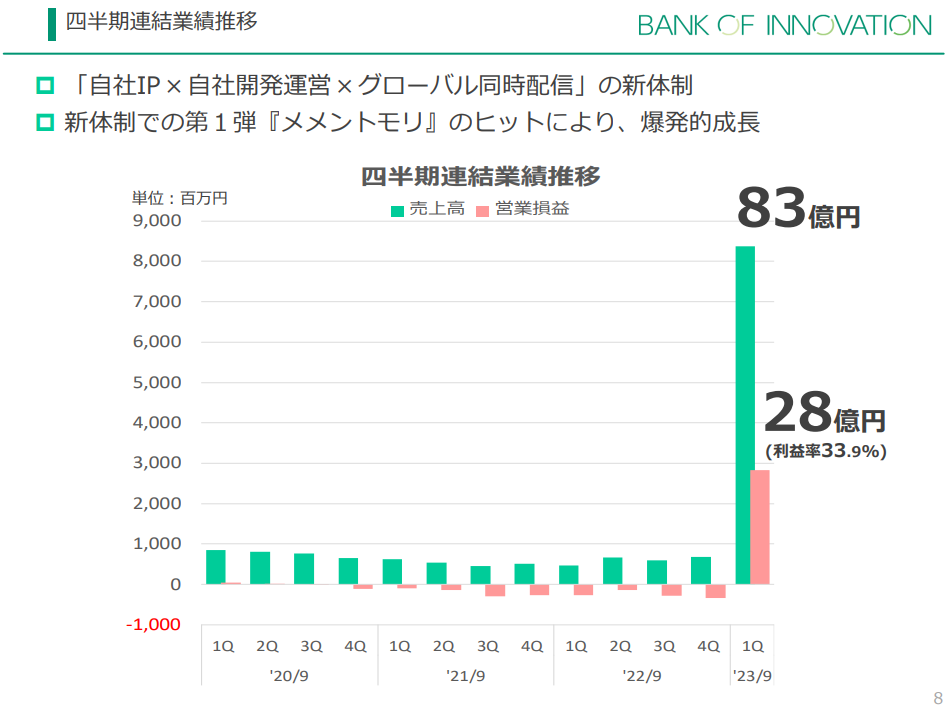

この記事を書いてから半年が経過し、2023年9月期Q1の決算発表が行われました。結果は

2023年9月期Q1

・売上高:83億円

・営利 :28億円

・Q1純利:19億円

いやぁ、ヒット、大ヒットです。笑

この記事で想定していた数値は初速が落ち着いてきた後の1年間を想定していて、今回のQ1は初速分を含むとは言え想定を遥かに越えるヒットでした。BOI様、大変申し訳ございませんでした。

ここまでのヒットはリリース前の段階とリリース後にゲームに触ってみた感じ、全く予想出来なかったので記事執筆時の株価2,978円で購入するのは今振り返ってみても無理だったかと思います。(参考:本日終値 8,130円)

このゲームを見てヒットに確信を持てた投資家の方は素直にリスペクトです。

BOIの今後に関しては、これからメメントモリの売上がどのくらいの水準で維持できるのか、開発中の新作大型RPG(17年開発開始)もヒットするのか、恋庭のメタバース化ってなんやねん、という所かと思います。

当たり前の結論になってしまいますが、やはり月次を見ながらQ2,Q3の決算でメメントモリがどの水準で安定的な利益を出してくれているのかを見て、中長期的に買いか否か判断する必要がありそうです。

それではまた!

[wpdatatable id=50]